- +1

上市一再受阻,“微医”再融资4亿美元就敲开“港股”大门?

原创 叶小安 松果财经 收录于话题#IPO解读18#新消费12

2021年,微医赴港上市的梦想能实现吗?

作者|叶小安

2021年,微医赴港上市的梦想能实现吗?

根据彭博社消息,数字健康独角兽微医计划最快下月申请香港IPO,Pre-IPO轮估值接近70亿美元。然而,微医曾被市场公认有望冲击“互联网医疗第一股”的企业,但时至今日其还在上市冲刺阶段。

但对手却不会等它,平安好医生率先夺得“互联网医疗第一股”桂冠。此外,京东健康与阿里健康也在去年行业风口下登上港股舞台。

那么,为何微医上市的步伐会落后于人?公司上市前是有什么难题待解吗?而本次冲刺港股的时机是否成熟了?微医又将讲述什么新故事吸引大家关注呢?

微医上市之旅一波三折

虽然上市步伐晚于同行,但微医不会放弃上市计划。

据彭博社报道,由微医集团分拆出的数字医疗平台微医控股(下称“微医”),在近期完成了超过4亿美元的Pre-IPO融资,估值近70亿美元。市场公认为,该公司最快可能于下月向港交所递交IPO申请。

另据路透社援引了专业人士测算,以此轮估值,微医挂牌时市值有望超过130亿美元,或达到150亿美元。

但细细想来,这并不是微医第一次冲刺港股,其算是上市传闻中的“常客”。据观测,微医在2018年5月完成5亿美元Pre-IPO轮融资,估值达55亿美元后传出了上市消息。而在2019年底创始人廖杰远也曾表示,“微医已经准备好了IPO。”

再到去年2月友邦保险集团区域首席执行官蔡强加盟微医,出任集团董事会副主席兼CFO后又离职,导致上市进程受阻;再到去年6月,微医再度传出以55亿美元估值于第三季度上市消息;最后到本次上市消息的传出。

可见微医上市动作不断却迟迟未上市,上市之旅可算是一波三折。但无可忽视的是,微医估值从55亿美元涨到了现今的70亿美元,还是能看出资本看好这家公司的。

那么,本次微医冲刺港股的心愿就终了吗?上市前又有几道难题待解呢?

内忧外患

微医上市依旧坎坷

在互联网医疗上市浪潮早已掀起之际,微医表现得十分焦虑,但上市却不能过急,况且微医还有三道难题待解。

(1)真实盈利状况不清晰,受到市场质疑。据观测,微医在2016年曾公开首次实现盈利后再未披露经营情况。2016全年,微医营收共计12亿元,移动互联网平台挂号网,微医健康保险体系ACO等三大主营业务均实现盈利。

而反观互联网医疗赛道下的同行竞争者,盈利都是长期才能迈过的难关。平安好医生已经连续六年亏损,总计亏损金额近47亿元。财报数据显示,2020全年平安好医生净亏损9.48亿元,较2019年进一步扩大29.25%。

此外,阿里健康同样在亏损长达5年后才扭亏为盈的。2016至2020财年年报显示,阿里健康母公司拥有人应占亏损净额分别为1.92亿元、2.08亿元、1.07亿元、8194.9万元、658.60万元。截止2020年9月30日的六个月中期业绩公告显示,阿里健康营收71.62亿元,实现期内利润2.79亿元,2019年同期为亏损762.9万元。

由此,微医的盈利状况如何一直受到市场质疑。另外,《北京商报》媒体曾报道称,2016年至2018年,三年时间微医或累计亏损近20亿元。

(2)主营业务模式优势不明显,且在进行多次战略调整下活跃用户数一度下滑。从业务构成来看,微医主营业务板块在医疗服务和医药电子商务、健康维护服务业务。

然而,目前市场上大多互联网医疗企业都在医药电商、互联网医院以及线上问诊及保险等业务上布局,大家的业务模式大多类似。所以,微医的业务模式并不具备明显差异化优势,而平安好医生以注册用户超3亿,疫情期间平台累计访问人次达11.1亿占据行业第一位置。

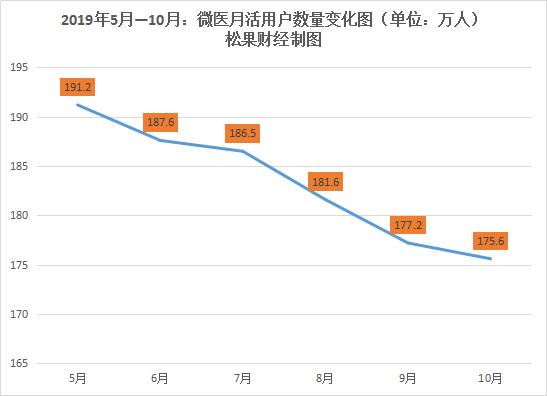

反观微医,其业务模式从单一的挂号业务转型至医疗服务、健康维护服务及医药电子商务等多业务协作模式下,APP内月活跃用户数却一度下滑。易观统计,2019年5至10月,微医APP月活跃用户数从191.2万一路下滑至175.6万,全网规模排名也从731名到876名。

(数据来源:易观网)

(3)互联网医疗赛道强敌环伺,巨头相继入场、新玩家虎视眈眈下,微医上市面临的挑战不小。

目前市面上互联网医疗第一股早已跑出,而在互联网医疗赛道风口爆发的2020年,各大巨头也相继发力,包括阿里、京东、百度及腾讯等,而京东健康更是以一匹黑马姿态涌入互联网医疗第一梯队,与平安好医生及阿里健康奠定了三足鼎立竞争格局。

与此同时,互联网医疗赛道下还存在大批较早的探索者,它们都在准备上市冲刺阶段且融资情况良好,包括大夫在线、丁香园、医联等等。这对于微医来讲,上市前或需超越这批实力不容小觑的老玩家或才能成功上市,可见其上市前面临的压力不小。

此外,微医还面临的压力还来自于大批的业务模式探索与创新的新秀企业,包括妙手医生、妙健康、心医国际等,其中妙手医生业务布局同样贯穿线上线下、院内院外,且打通了“医-患-药-险”几个关键环节。

所以,在巨头相继下场、后浪层出不穷的形势下,成立已久却尚未上市的微医是十分焦虑的,而频频传出上市消息动作的微医或也有造势的可能。

但综合来看,微医上市前须得克服自身内部问题及外部带来的压力,才可能成功上市。然而此刻再传上市消息的微医,又将讲述什么新的故事呢?上市又能否解决该公司的近渴呢?

还能讲述什么新故事?

目前而言,前身为“挂号网”的微医凭借线下实体医院作为支撑,打造出了“线上+线下”的商业模式,其也从单一的挂号平台逐渐拓展至线上医疗会诊(复诊)、在线处方、医药电商、医保结算及保险类等多方面的细分领域。

但在这之前,微医主要依托的是挂号业务导流给保险业务赚钱的商业模式。而这这商业模式与平安好医生早期的模式类似,但是该模式最终都被医药电商及其他模式替代。

但值得注意的是,医疗电商模式却是互联网医疗赛道主流的模式,包括平安好医生在被、京东健康与阿里健康等采取的都是这类模式。据观测,京东健康总营收的近九成都来自于其零售药房业务产生的收入;阿里健康医药自营业务的占比更高,大多时候占总营收的95%以上;平安好医生稍微好点,但其健康商城业务也占总营收近五成。

由此可见,目前互联网医疗赛道下的重要玩家营收高度依赖医药电商,这是一件好事但也是一件坏事。在国家逐渐放开网售处方药政策下,大家生意经自然欢聚在医疗电商板块。但不能忽视的是,这样导致企业间的差异化减少,大家的核心竞争力并不高,也同样将导致行业同质化竞争现象的出现,且不利于行业模式上的创新发展。

然而,本次主角微医吸引资本关注的正是其差别于主流模式的“线上+线下”商业模式。目前来讲,结合线下医院、打通线上医疗多业态场景又是整个互联网医疗未来发展的大趋势,但该模式毕竟很难跑通。

且自国家政策出台之后,互联网公司们就丧失了互联网医院的主导权,但微医却拿下了互联网医院的主导权。其是第一家互联网医院的创办者,旗下互联网医院数量已超28家,其中17家获得了医保资质,打通医保在线支付。

另外,微医也正拓宽业务范围,且在消费端、政府端都有布局。其C端主要为客户提供医疗服务、保险及医药保健类产品;B端主要为金融及保险客户提供医疗服务等;G端主要与政府合建互联网医院,落地互联网医疗及数字化慢病管理等多种业务。

由此,微医讲述的新故事是以互联网医院为中心,发展发展面向消费及政府端的生态产业的模式。截至2020年10月,微医平台连接了7600多家医院,30万余名医生,实名注册用户2.14亿。

另外微医提供的数字医疗业务在2020年也呈现了爆发式增长,2020年业绩是2019年的三倍之多。分拆上市主体业务主要为医疗服务和健康维护服务。其中,会员式的健康维护服务收入占比超过50%。

综合可见,微医具备一定的互联网医院主导权及用户规模基础,而又在互联网医疗风口正酣的前景下,这家公司通过讲述差别于同行竞争者的故事或能吸引更多资本关注,若公司能踏实走好每一步是有机会重回舞台中央的。

但是,赴港上市是否能帮这家公司解决近渴呢?

其实对于微医来讲,上市是其融资寻求资金的好去处,其想要跑通“线下+线上”的商业模式必将拿到更多的融资及资本关注,才可能将自身的战略转型付诸实践。

但这还是与公司的实力相关,所以微医既要保证医师资源、用户规模及互联网技术等不弱于同行下,才能尽早上市。因此,不论是哪家企业或都不能光靠上市来解决自身存在的问题。

本文来源:松果财经,如需转载松果财经原创文章,请点击公众号菜单联系我们!

原标题:《【IPO解读】上市一再受阻,“微医”再融资4亿美元就能敲开“港股”大门?》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司