- +1

紫金矿业的海外金矿“黑天鹅”飞走了吗?

原创 吴翠婷 奥特快谈 收录于话题#中国企业出海3个

作者:吴翠婷

编辑:奥特快

出品:远川研究所国际组

伴随全球供需缺口的扩大,金属价格上涨,春节一开年,紫金矿业的股价便高潮迭起,继港股股价创新高以后,A股股价也超过13元/股,同创新高。这家矿企龙头不仅在眼前大放异彩,其未来也很被看好。高盛上调了紫金矿业港股股价目标价到15港元/股;中信证券对这家公司更是信心满满,目标价看到21元/股和19港元/股。

在顺周期的赛道里,紫金矿业股价大涨实属情理之中。但如果还记得2020年紫金矿业经历的起起伏伏,又会觉得这样的乐观有一点意料之外。因为就在去年4月,紫金矿业曾传出“最大金矿可能要丢了”的黑天鹅传闻:其在巴布亚新几内亚的波格拉金矿开采许可证到期,当地政府不仅不肯续约,还想把金矿收归国有。

波格拉是紫金矿业旗下产量最大金矿,这一消息传出当天,公司股价下跌9%,市值蒸发100亿。

同时令人担忧的,是紫金矿业其他海外资产可能面临的政策风险。自2005年开启海外扩张以来,紫金矿业在全球12个国家布局了各类矿产资源,是中国金矿和铜矿储量最大的企业。海外资产贡献了紫金矿业盈利的40%以上。有人笑称,投资紫金矿业的A股基金做出了QFII的感觉——担的都是海外市场风险。

市场传闻的惊悚,公司业绩的反差,对海外风险的担忧,都让人不禁好奇:

1. 紫金矿业在巴布亚新几内亚的金矿当时遭遇了什么?

2. 为什么经历了这样的黑天鹅事件,2020年业绩不降反增,市场依然如此乐观?

3. 以后在其他国家有类似遭遇,紫金矿业还能顶得住吗?

波格拉金矿对紫金矿业有多重要?

波格拉金矿(Porgera)是世界十大金矿之一,不仅产量大,而且开采成本低,是全球少有的成本低于1000美元/盎司的金矿。自1990年开采以来,该矿一直盈利状况良好。2007年,来自加拿大的世界黄金巨头巴理克通过子公司BNL购入了波格拉金矿95%的股份,剩下的5%由当地省政府和土地所有者分别持有。

2015年,国际金价大跌,使海外金矿价值大幅缩水;而同时国内A股市场股价大涨,使国内融资企业容易募集到大量现金。借助国内资本市场的"弹药",中国金企纷纷出海,"抄底"买矿。紫金矿业就是在这样的形势下以2.98亿美元的价格买入了50%BNL的股份,也就是获得了波格拉金矿47.5%的权益。

波格拉金矿股权构成

2019年,紫金矿业黄金产量总共40吨,其中五分之一来自波格拉。这样的一座金矿一旦停产,对紫金矿业的黄金产能无疑是重大打击。

波格拉金矿黑天鹅事件始末

巴布亚新几内亚(简称"巴新")是太平洋上的一个岛国,人口847万,面积46万平方公里,是大洋洲澳大利亚以外的第二大的国家。广阔的国土面积上蕴藏着丰富的金铜矿产资源,金、铜产量分别列世界第11位和第10位[1]。多年来,丰富的矿产源源不断地吸引着全球各大矿企来到巴布亚新几内亚建矿开采。

波格拉金矿开采对当地经济、就业和社会的贡献具有支柱作用。自1990年开始开采以来,波格拉金矿向巴新交了至少11.7亿美元的直接税和1.9亿美元的特许权使用费,是巴新最大的纳税大户之一。金矿还在当地雇用了至少3600名员工和1500家承包商,并为当地社区提供了约1.5兆瓦的电力。

愉快的经济合作并不能规避政治环境变化的风险。2019年5月,喊着"收回巴布亚新几内亚"口号的原财政部长马拉佩,成功逼宫上台,成为新任总理,任期到2022年,给原本红火的采矿生意带来一丝变数。当年,全球风险咨询公司评估巴新的政治环境时将其列入最高一级的"极端"一栏。

2019年5月新上台的巴布亚新几内亚总理马拉佩。来源:Lowy Institute

马拉佩上台三个月后,恰逢波格拉金矿开采许可证到期。根据巴新法律,企业可以申请许可证延期,在政府对延期申请做出决定前,该矿的正常运营受到法律保护[2]。这些年,波格拉金矿给巴新政府挣了不少钱。紫金矿业和巴理克都以为,续约20年妥妥的,继续开开心心地挖金掘银,也没在2019年年报中提示任何有关风险。

但站在马拉佩的角度,续约并不是那么顺理成章。一方面,民族情绪高涨的老百姓喜欢看政府从外国企业手里夺回矿产的戏码;另一方面,马拉佩的上台得到了一些政治盟友的支持,这其中,就有波格拉金矿所在的恩加省的省长。而恩加省长一直希望能扩大恩加省政府在金矿的股权。

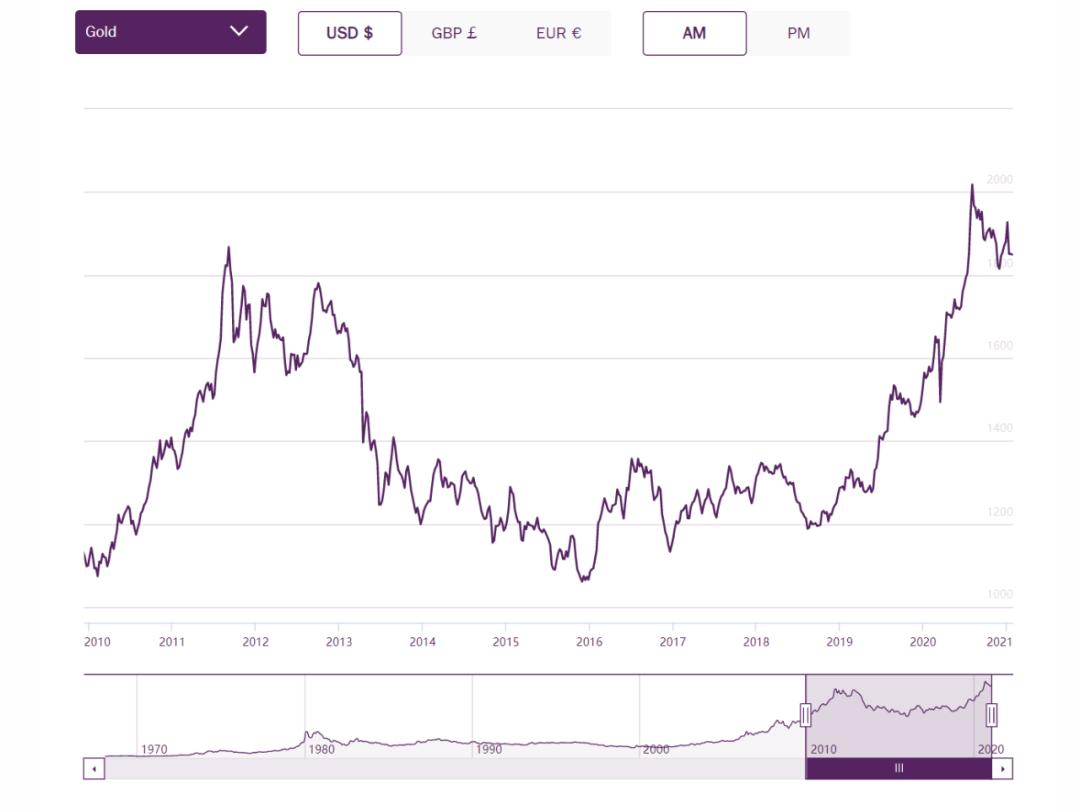

2020年,国际金价节节攀升。面对金矿水涨船高的产金收入,马拉佩无法克制心动的节奏,伸出了手——4月,巴新政府突然放话:波格拉金矿不续租了。不仅如此,巴新政府还希望把金矿收归国有。

马拉佩这招可谓一石三鸟:既兑现了自己“夺回巴新”的政治承诺,提升了支持率;又回馈了支持自己上台的政治盟友恩加省长;最后就算国有化不成功,如果能在续约时为难下BNL,扩大下巴新方面的股权份额,还可能在金价上涨的时节多揩一把油。

面对突如其来的意外,BNL的两大股东巴理克和紫金矿业都懵了圈。但巨头毕竟是巨头,都是大风大浪里过来的,什么场面没见过。很快,穿一条裤子的巴理克和紫金矿业开始花式应对。

为了表达对巴新当地的让利姿态,2020年5月,巴理克提出向当地土地所有者额外提供波格拉金矿15%的股份的建议。但是没想到,巴新政府并不买巴理克的帐,还反过来找了个巴理克计划非法出口金银的理由,以刑事诉讼威胁巴理克。把巴理克气得直跺脚,扬言要打官司维权,一路从巴新法院告到国际法庭。

紫金矿业老板陈景河也亲自出手,给马拉佩写了一封信,痛陈巴新此举对中巴友谊的影响。而马拉佩对此的回应是,在脸书上呐喊,要求人民回到祖上的林业和渔业,并威胁要"接管矿山"。

紫金矿业陈景河董事长(左四)与巴布亚新几内亚时任总理奥尼尔(右三)等人。来源:铜云汇

波格拉金矿是中国企业在巴新第二大投资。过去在非资源领域,巴新政府的态度也非常亲华。马拉佩这次敢冒着掀翻中巴友谊小船的风险搞事情,背后有金主爸爸的助攻。

巴新过去曾是澳大利亚领地,1975年才从澳大利亚独立出来,与澳有着极特殊的关系。2018年,澳大利亚联合盟友搭建起一个巨大的巴新援助计划。马拉佩政府又接受了澳大利亚3.8亿美元的长期软贷款(利率低于市场利率的贷款)[3]。

有了来自澳大利亚的外援支持,巴新开始与BNL刚了起来。

一开始,马拉佩想让BNL一边谈判一边继续经营金矿。但马拉佩忽略了BNL的血比自己厚的事实。不续约的消息一出,BNL立马就关闭了波格拉金矿。金矿关闭每天会给BNL造成170万美元的损失。拥有金矿5%股份的当地政府和地主跟着每天损失5.2万美元;来自波格拉的直接税没了,国家政府一天又少收67万美元。BNL赔得起,财政困难的巴新赔不起。

马拉佩继而想让巴新政府或者其国企接管金矿。奈何巴新人民虽然拥有脚下的资源,却并不拥有开采资源的资本和知识能力。

眼见国有化不成,为提高自己的谈判筹码,马拉佩还想过再找一家企业来开发。可是巴新营商环境本就不佳,此前澳洲必和必拓和力拓都曾在巴新遭遇过所开采矿产被国有化的经历。波格拉金矿刚发生了"收归国有"这样非常打击投资者信心的事情,哪家外资企业还敢来接盘?

别说接盘波格拉,连别的矿产投资都深受负面影响。事情一出,在巴新开采拉穆煤矿的中国业主推迟了10亿美元的扩张计划。而后,巴新的国际声誉也受到负面冲击,国际信用评级机构下调了其信用评级。

随着2020年金价屡创新高,关闭波格拉金矿对巴新政府的负面作用越来越明显——波格拉金矿占巴新年出口量的10%,金价飞涨,巴新政府错了卖黄金能赚到的巨大横财,也失去了一个重要的外汇储备来源。“国有化”被国内政坛骂为一招“臭棋”,杀敌一千,自损一千二。

最后,面对2021年预算中19亿美元的财政赤字,马拉佩只能认怂。2020年10月,马拉佩放弃收归国有的说法,转向利益分配的谈判。他表示,"我们已经原则上同意,巴新政府将在新的安排下获得主要股权,BNL将保留经营权,双方公平分享经济利益"。

虽然未来谈判结果大概率是紫金矿业在波格拉金矿的股权份额缩小,但好歹金矿是保住了。

波格拉金矿事件对紫金矿业的影响

"产量最大金矿关停”这样的新闻听起来确实耸人听闻。金矿被收的消息传出当天,紫金矿业股价暴跌9%,一天市值蒸发100亿,多支重仓了资金矿业的明星基金跟着一起跌。

但“黑天鹅”并没有想象中那么可怕。

首先,波格拉金矿并购成本不高。2015年,国际金价低迷,到处是便宜卖的优质金矿。紫金矿业买下的波格拉金矿是在产金矿,生产设施齐全,技术成熟,年产黄金约15~16吨,盈利状况良好[4],而且只花了2.98亿美元(对价18.2亿人民币),价格很便宜,被评价为"物超所值的买卖"。

2010年以来国际金价走势。图片来源:LBMA

这矿不仅买的便宜,还挺能挣钱,仅16到19年这四年,就为紫金矿业贡献了至少13亿元的净利润。即使金矿国有化,加上政府赔款和金矿的保险赔付,并购投资肯定能够收回。紫金矿业也在波格拉金矿爆出停止续约新闻两天后的公告里便表示,该笔投资已全部收回。这笔买卖,紫金矿业没赔钱。

紫金矿业2020年的业绩也没有受到影响。

波格拉出事几天后,紫金矿业决定对陇南紫金李坝金矿和澳洲诺顿金田两个低品味金矿扩产。根据公司业绩预测,2020年矿产金产能40.39吨,与2019年基本持平。而且,受益于国际黄金价格上涨,紫金矿业2020年业绩并没有因为产能未达规划而受损。

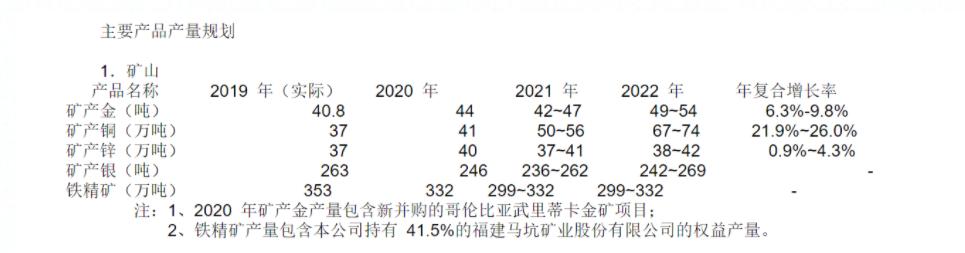

波格拉金矿停产对紫金矿业更大的打击在其黄金产能上。根据紫金矿业规划,2020-2022年矿产金产能规划分别为44吨、42-47吨、49-54吨。如果波格拉这每年8吨的产能没了,这个规划还能完成吗?

紫金矿业2020-2022产品产量规划。来源:紫金矿业

早在2020年2月,紫金矿业便以13.3亿加元并购了位于哥伦比亚的武里蒂卡金矿。这座金矿目前拥有黄金资源量353吨,达产后年均产金约7.8吨。到2021-2022年,陇南紫金和诺顿金田两个项目若成功开发,将每年增加约9至12吨黄金产量,使紫金矿业的黄金总产量达到50吨左右。若果真如此,要完成规划产量不是没有可能。

无论从金矿项目本身盈亏,当年业绩及未来几年的产能规划,波格拉金矿停产对紫金矿业的影响都清晰可见地被框定在可控范围内。国际评级机构亦评价,即使紫金失去波格拉,也并不会阻碍其财务改善。

尾声

海外并购的政策风险确实是悬在出海并购企业头上的达摩克利斯之剑。但良好的并购操作和灵活的战略调整能力能帮助企业平安渡劫。紫金矿业虽然突遭停产,险些失去最大金矿,但其独步武林的几大“法宝”在此次黑天鹅事件里用得招招致胜。

短期看,“点石成金”的技术优势化解了当前的产能危机。紫金矿业从其发家的紫金山铜矿开始,数度上演"贫矿变富矿"的剧本。这强大的产能提升技术,赋予了储量矿产在产能上的调整空间。一个波格拉倒下了,李坝金矿和诺顿金田迅速站起来。

中期看,"逆周期收购"的买矿思路避免了风险事件对财务盈亏的重大打击。紫金矿业的并购多是在矿产价值低估时进行,“买得便宜”的成本优势本身就是一种避险止损。只买对的,不买贵的。

更长期来看,紫金矿业在矿种和矿产分布战略中的“分散风险”操作确实分散了风险。金、铜、锌多矿种并举削弱了单一矿产价格下跌的影响,而全球布局的矿产储能规避了单个矿产的生产困境。鸡蛋可以放在别人的篮子里,但不能放在一个篮子里。

短期的技术优势、中期的财务运营优势、长期的战略优势叠加,锻造出企业不惧黑天鹅的能力。

不偏科的孩子不惧考试中某一科的偶然失手。中国企业要在海外并购中走得更好更稳,提升并购操作能力当然是当务之急,但从技术、财务、运营、战略规划等多维度的能力提升和优势发挥,才是对应海外并购风险的牢固地基。

参考资料:

[1]对外投资合作国别(地区)指南:巴布亚新几内亚(2020年版),商务部

[2]惊现黑天鹅!紫金矿业最大金矿延期申请遭拒, 每日经济新闻,2020.4.27

[3]China’s actions in Papua New Guinea provide an opening for Australia’s ‘step-up’, The Strategic, 2020.5.11

[4]紫金矿业收购海外超大铜矿金矿,新华网,2015.5.27

原标题:《【中企出海系列】紫金矿业的海外金矿“黑天鹅”飞走了吗?》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司