- +1

买基金,持股越集中就越好吗?

原创 张婕妤 远川投资评论 收录于话题#远川资管报道部44#基金19

作者:张婕妤

出品:远川资管报道部

2020年的基金行业很热闹,繁花簇锦、热度不停,发生了很多新的变化。群众们关心的几个问题,也在季报披露后尘埃落定。

易方达张坤成为国内第一位管理规模破千亿的公募基金经理,坐稳公募基金新“一哥”;令曹名长饱受争议的中欧恒利,在11月结束了三年封闭期,规模大幅缩水,但十年老将压力之下仍然保持着自己清晰的风格和审美;“昨天蔡经理,明天经理菜”的蔡嵩松,一路过山车一路上热搜,也一路加码半导体产业,重仓集中度只增不减。

对于这个令人眼花缭乱的一年,仁桥资产的创始人夏俊杰在写给2020年总结里,只用了一个词就道出了市场最重要的一个特征——集中。

从股票市场来看,A股的市值分布正在趋于集中,前10%的公司市值占比达到了67%;从行业分布来看,成长赛道趋于集中,成长性行业的核心品种被抱团持有,夕阳行业的个股被集体抛弃;从基金的管理规模来看,资金也在向头部管理人集中,产品规模前10%的偏股公募基金,规模占比超过行业总规模的63%。

那么,在这种极致的“集中”之下,直接买那些持仓集中的基金,是个人投资者最好的选择吗?

先来看市场上一些基金经理对自己投资组合进行的调整。

蔡嵩松几乎满仓半导体,这并不是什么新鲜事,但四季报发布后,这位已经手握400亿弹药的年轻基金经理,甚至在原先的持仓上做得更加极致了——前十大重仓股占比超过84%,六只个股几乎已经打满了公募基金单票10%的持仓上限。

对于基金名字里都带着龙头这个词的宝盈龙头优选基金经理肖肖来说,未来龙头核心资产的竞争优势仍会逐步体现。本就将仓位集中配置在养猪、物业、白酒、餐饮、奶粉、造纸等行业的他,更进一步地将前十大重仓股的配置比例从三季度的67.96%提升到了四季度末的86.16%。

当然,季报出来前,最受市场瞩目的莫过于易方达头牌基金经理张坤。四季度之后,管理规模突破1000亿的张坤,其组合的集中度也出现了一些调整。张坤2020年新发的基金易方达优质企业三年持有,在前十大重仓股的集中度在三季度就已经达到83.27%的情况下,四季度更加极致地达到了86.58%;同样可以投资港股的易方达蓝筹精选,在集中度上也略微有所上升。

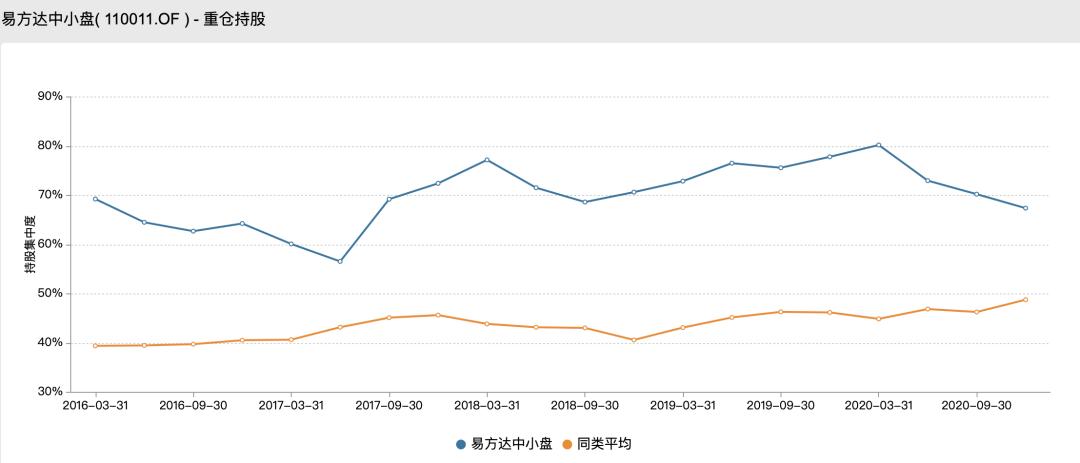

不过有意思的是,张坤管理时间最长的老基金,只能买A股不能买港股的易方达中小盘,却在集中度上做出了相反的动作。2020年易方达中小盘的集中度一路走低,从年初的80.23%下降到了67.40%。

更有意思的一点是,在易方达中小盘这只基金整体集中度下降的过程中,也出现了行业分化。被分散掉的是医药、汽车这些行业,白酒行业的持仓反倒是越来越集中,年初占比还只有28.96%,年末已经到达了39.28%,茅台、洋河、泸州老窖、五粮液这四只白酒股几乎都已触及公募基金10%的持仓上限。

季报公布前还担心张坤会不会减仓白酒的基民,奔走相告,“白酒,没卖”。

某种程度上,这种结构性的集中趋势,似乎是一个永动机。

A股市值不断向行业龙头集中的过程中,能够买入并持有龙头的基金取得了比炒股个体户们更好的收益。于是越来越多的增量资金涌入公募,集中到头部的基金产品中。当这些新钱又再度买入基金原来的重仓股时,那些被偏爱的龙头股价继续上涨,基金净值也跟着上涨,如此循环往复,好像永远不会停下来的样子。

天生具备资金优势的机构投资者,自然也能够在这样的趋势下更加得心应手,毕竟40%的A股个人投资者的证券账户平均资产不足10万,连一手的茅台都买不到。

问题来了,如果这是一个永无止境的趋势,那么只要买入并持有公募重仓的龙头,岂不就是最简单也是最好的投资策略。

不过,实际情况是,当公募基金的规模不断增长,机构化的趋势越发明显,市场中的估值差异也在不断被放大时,基金经理们正在对这种新的估值体系做出应对或改变。

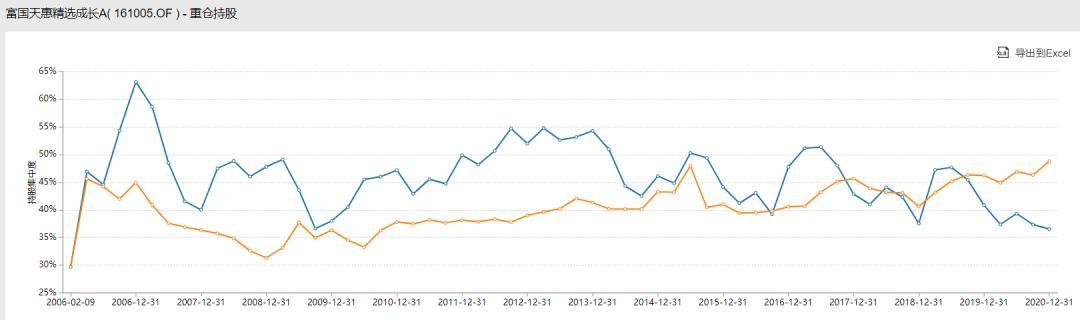

富国老将朱少醒在四季报中表达了自己对市场分化极致程度的担心,因此在“公司质地和对应的估值合理性上做了一些平衡”,从投资组合的结构来看,朱少醒管理的富国天惠持股集中度已经到了从业以来的最低点。

无独有偶,傅鹏博也在保持了核心股票占比较高的同时,对组合的结构进行优化,将集中度从年初的50%调整到了年末的41%,并在季报里写:“展望2021年,国内流动性收缩背景下,估值大概率面临回落,企业盈利将是筛选指标中的重中之重”。睿远另一位的基金经理赵枫,四季度也下调了组合的集中度。

险资、公募双栖老将邬传雁的投资组合一直保持着较高的持股集中度,但从四季度的数据来看,邬传雁也有意识地下降了组合集中度。邬传雁在四季报进行了相应的总结,“四季度本基金致力于股票池的扩充,在保持股票配置比例和组合结构相对稳定的同时,组合集中度继续略有下降。”

此外,同样降低了组合集中度的董承非则直接在季度报告中写道,“市场渐渐由基本面推动演变为‘口号式’投资:具体表现就是核心资产不断的提升估值,将10年乃至20年以后的远景贴现到现在。但是未来是具有不确定性的,市场对于不确定性缺乏敬畏感。”

那么,未来我们买基金,究竟应该买持股集中的,还是买持股分散的呢?在给出结论之前,我们首先要理解基金经理通过集中或是分散想要获得的是什么。

集中还是分散,是每一个基金经理都必须要处理的关系。集中往往意味着基金经理想赚更确定的钱,在自己更确定的方向上,用更高的权重投资于置信度更高的少量股票。这种“少即是多”也同时构成了对比较基准的偏离,而这种偏离,一方面是超额收益的来源,一方面也会导致更高的波动率。

一个典型的例子就是蔡嵩松管理的诺安成长。

去年买了诺安成长的投资者,经常在“蔡经理”和“经理菜”之间摇摆,核心的变量就是基金当天的净值变化。像诺安成长这样既在个股层面集中,又在行业层面集中的基金,风来了的时候,业绩会异常亮眼,一天涨8个点也不是没有的事,但一旦被闷杀,一口气跌8个点也不是没有过,年化波动率甚至达到了43.20%。

有没有跑出超额?只要持有人能够抗住堪比买股票的波动而不追涨杀跌,蔡经理还是在自己的任期里提供了超额收益的。但这种“极致”的持有体验,未必能让大多数持有人坚定地拿住。

而分散往往是从风险的角度出发的决策。尤其是精选个股的同时在行业上做分散,更是被很多价值投资派的基金经理视为标准动作。

分散,在某种程度上,其实是基金经理对不可知、不确定性的一种表达和应对。正如几位降低了组合集中度的投资老将,也都或多或少地在季报中表达了自己对目前估值体系和未来预期收益的一些风险提示。

但分散,也讲究一个适度。如果持仓组合过于分散,则难免陷入“撒胡椒面式”的陷阱,无法为投资者创造出更好的超额收益率。毕竟,无论投资选择信仰什么样的方式,总是要用长期收益率来检验。

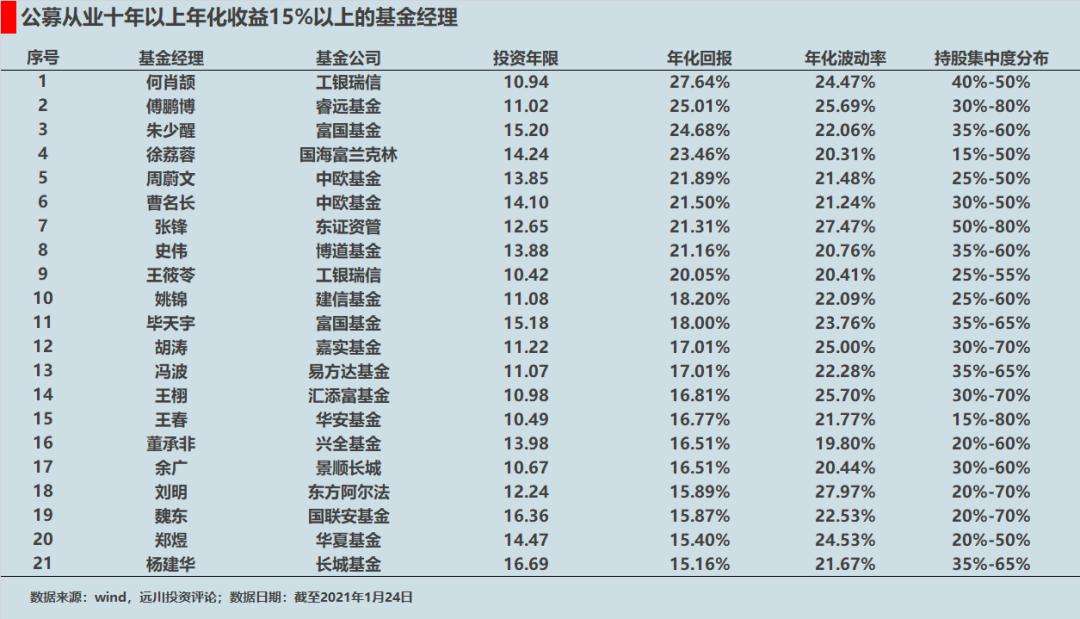

在这里,我们选取了市场上几位公募投资年限十年以上,年化收益率在15%以上的基金经理。总体上这些基金经理的持仓集中度在30%-70%,偏向于一定程度的分散。不过,不同的基金经理在持仓的集中度上都有各自的特点。

年化回报排在第一的工银瑞信何肖颉,持股集中度常年保持在40%-50%比较适度的区间中,富国基金的朱少醒历年集中度也基本在35%-60%左右。东方红张锋的集中度则常年维持在50%以上,最集中的时候达到80%。睿远基金的傅鹏博、华安基金的王春也有过80%左右的集中度。

可以发现,拉长了时间来看,集中还是分散,并不会直接对长期收益率产生很直接的影响,但整体上持仓相对分散的基金经理,总体上年化波动率也相对较低。

只要基金经理足够优秀,集中有集中的精彩,分散有分散的优雅。投资者要怎么选,取决于投资者自己的个性。毕竟在基金投资中,集中度不是第一性的,甚至收益率也不是第一性的,匹配度更重要。

正如张坤在去年中报写过的一段挑选基金的内容,投资者的持有久期要和基金持有股票的久期相互匹配:

“基金有不同的风格,对于持有人来说如何选择?我的建议是问三个问题:第一,这个管理人的投资体系是否自洽?第二,这个管理人的投资体系是否稳定?第三,我的投资体系和价值观是否与这个管理人的投资体系和价值观匹配?

第一和第二个问题通过观察持仓、换手率、长期业绩大致可以判断出来;而第三点通常持有人关注不多,但我认为非常重要,只有持有人自己的投资体系和价值观与管理人匹配(即持有人本身认可的投资周期是多长?投资收益的来源是什么?愿意在何种市场接受策略的阶段性失灵?),才能做到持有基金的久期和基金持有股票的久期基本匹配。”

其实除了期限要匹配之外,个性匹配也很重要。对于风险偏好比较高、波动承受能力更强、对收益也更渴求的投资者来说,可以牺牲部分对回撤和波动率的控制换取更大的超额收益,那么高集中度的组合就有高集中度的美感;反之,对于佛系的投资者来说,相对分散的组合理论上也会提供舒适一些的持有体验。

如张坤所说,“对持有人来说,选择一个和自己价值观匹配的产品,要远比选择一个阶段性业绩出彩的产品重要的多。这样,至少可以使基金的收益率最大程度转化为持有人的收益率,毕竟,后者才是对持有人真正有意义的。”

千言万语一句话:不要因为收益,才去买入;而要因为懂得,所以持有。

风险提示:市场有风险,投资需谨慎。文中观点不对市场走势构成任何保证,历史业绩不保证未来表现。提及行业不构成任何推介,境外市场及个股情况仅供参考。

原标题:《买基金,持股越集中就越好吗?》

本文为澎湃号作者或机构在澎湃新闻上传并发布,仅代表该作者或机构观点,不代表澎湃新闻的观点或立场,澎湃新闻仅提供信息发布平台。申请澎湃号请用电脑访问http://renzheng.thepaper.cn。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2024 上海东方报业有限公司