- 1.3k

- +15

华泰证券拟发行GDR:在伦交所上市,募资不低于5亿美元

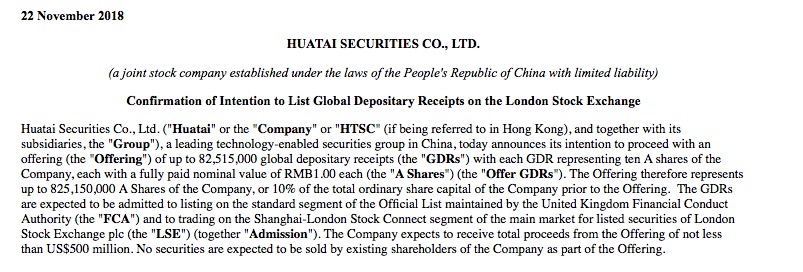

11月22日,华泰证券股份有限公司(下称华泰证券,601688)在英国伦敦证交所正式披露《华泰证券股份有限公司于伦敦证券交易所发行全球存托凭证的意向确认函》(下称上市意向函)。

上市意向函称,华泰证券计划在伦敦证交所发行全球存托凭证(GDR),预计发行所得不低于5亿美元。这将是A股上市公司中,发行的首单全球存托凭证。

全球存托凭证(Global Depositary Receipt,GDR)是在某一国家或地区证券市场上发行与交易的代表境外公司有价证券权益的可转让凭证,每份DR代表一定数量的境外公司发行的基础证券(通常为股票)。

华泰证券在上市意向函中透露,意向发行不超过8251.5万份的GDR,其中每份GDR代表10股本公司A股股票,也就是说本次发行的GDR所代表的基础证券A股股票不超过8.2515亿股,不超过本次发行前公司普通股总股本的10%。

华泰证券称,本次发行的GDR预计将在英国金融市场行为监管局维护的正式清单中的标准板块上市,并于伦敦证券交易所上市证券主板市场的沪伦通板块交易。华泰证券也将向上海证券交易所就A股基础股票的上市提出申请。A股基础股票在上交所的上市日期预计与GDR在伦敦证券交易所的上市日期一致。

此外,华泰证券称,本次发行的GDR将全部基于华泰证券新增A股股票。华泰证券现有股东预计将不会出售任何证券作为本次发行基础股票的一部分。

本次华泰证券发售GDR的融资,将用来支持集团国际业务的增长,扩大海外业务;持续投资并进一步加强本集团目前的主要业务分部;进一步加强集团的营运资金状况和一般企业宗旨。

华泰证券本次GDR拟在全球范围内进行发售,也就是说拟面向合格国际投资者,及其他符合相关规定的投资者发行。

8月31日,证监会就沪伦通存托凭证业务监管规则公开征求意见,明确了沪伦通中国存托凭证(CDR)发行审核制度、CDR跨境转换制度安排等,为未来沪伦通的推出打好了制度性的框架。目前,关于沪伦通的落地工作也在进行着。

作为第一家提出向伦敦证交所申请挂牌上市的A股上市公司,公开资料显示,华泰证券成立于1991年,注册地点在江苏省南京市,于2010年在上证所上市,2015年登陆港交所,成为“A+H”两地上市的大型综合证券集团。证券业协会公布的2017年券商净资产排名中,华泰证券位列第4位,净资产为851.01亿元。在证监会最新公告的券商分类评级中,华泰证券为AA级。

华泰证券发布的2018年上半年财务数据显示,营业收入约为82.16亿元,归属净利润约为31.59亿元,归属净利润在32家上市券商中位列第三位。

11月22日,华泰证券股价收报17.08元/股,跌0.52%,总市值1409.36亿元。

- 远方的栗子:的确, nostalgia 永远在心间。期待未来新奇!

- 2024-11-10 ∙ 中国香港1回复举报

- 远方的栗子:的确, nostalgia 永远在心间。期待未来新奇!

- 2024-11-10 ∙ 中国香港1回复举报

- 贝聿铭大展首次来沪

- 新版国家卫生监督抽查计划发布

- 广西:6月30日前交代问题从宽处理

- 中欧国际工商学院院长汪泓:AI推动金融生态变革

- 新高教集团:2025财年上半年归母净利润同比增长8.6%,就业服务中心扩展至川渝地区

- 中国的前乒乓球名将,2025年4月,当选中国乒乓球协会新任主席

- “上海国际汽车工业展览会”的简称

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2025 上海东方报业有限公司